Životné poistenie je drahé. Najmä dobré poistenie, ktoré skutočne kryje komplexne a dostatočne rôznorodé oblasti. Naše úrazy, zdravotné ťažkosti a choroby, ich liečbu a samozrejme aj smrť. V snahe ponúknuť ľuďom “lacnejšie” poistenie predajcovia často siahajú k rôznym praktikám. Samozrejme je pravda, že v rôznych poisťovniach vieme zaplatiť za podobné krytia rôznu cenu. Ak Vám však niekto ponúka o polovicu lacnejšie poistenie, kde máte “všetko”, určite si to dobre overte. Čo je to “všetko” za málo peňazí? Ak chcem platiť menej a byť aj poistený, tak je to vždy za cenu kompromisov.

Najlepšie vynaložené peniaze, ak sa Vám nič nestane

Aj toto je jeden z argumentov, s ktorým sa určite stretnete pri tom, ako Vám niekto ponúka životné poistenie. Čiastočne je to aj pravda. Avšak bežná rodina s 2 deťmi, bežnými príjmami/výdavkami, takmer žiadnou finančnou rezervou a 100000 EUR hypotékou na dom… Pre nich znamená dobre poistenie pre všetkých členov výraznú položku v rodinnom rozpočte. Ak by to mali urobiť podľa “poučiek”, tak už len kvôli vysokej hypotéke na dom, na ideálne poistenie a rezervu moc peňazí neostáva. Kvalitné životné poistenie je drahé pre takúto rodinu. Alebo iní zas by aj tie peniaze mali, avšak nechcú platiť “niečo” 30 rokov s možnosťou, že by to nevyužili.

Ak máte obmedzený rozpočet, zvážte aj tieto “opatrenia”

Nasledujúce tipy zohľadňujú aj skúsenosti z praxe, kedy žiadne poistenie a najmä žiadna rezerva, mnohokrát viedli ku katastrofe. Rozhodne k ťažkým životným chvíľam. Pozrime sa na možnosti (tipy) nastavenia životného poistenia, ak máte obmedzený rozpočet alebo sa obávate, že poistenie nevyužijete. Tieto tipy sa ukázali v praxi ako zmysluplné (najmä ak nemáte vytvorenú dobrú finančnú rezervu).

Kupujte si DOSTATOČNÝ ČAS, nie 100%tné krytie

Naša hypotetická rodina má 100000 EUR hypotéku a podľa nich si nemôžu dovoliť príliš drahé a ideálne komplexné poistenie na “všetko”. Pri zvažovaní, kde urobiť kompromisy sa pozrite na každé jedno pripoistenie a poistné riziko. Pozrite sa na to z pohľadu, koľko času Vám “kúpi” životné poistenie pri rôznych rôznych životných udalostiach. Aby to dávalo nejaký zmysel. Je dobré, ak získate dostatok času na liečbu či nájdenie riešenia (napr. pri smrti rodiča – hlavného živiteľa rodiny – aspoň 1 rok na úhradu Vašich životných nákladov).

Čo ak by ste mali autonehodu, vážne sa zranili a potrebovali sa možno aj rok dávať do poriadku? Ak by ste zomreli, tak Vaša žena/manžel a deti by potrebovali ďalej aspoň niekoľko mesiacov fungovať, kým nenájdu riešenie ako ďalej. Koľko sú 12-mesačné náklady na udržanie života rodiny “v chode”? Čo ak ostanete po vážnom úraze či chorobe na vozíku? Ani invalidný dôchodok nebude hneď a bude pravdepodobne nedostatočne vysoký pre nadchádzajúce ťažké obdobie.

Poistite lepšie tzv. “veľké riziká” a obetujte radšej “drobnosti”

Odborníci často hovoria o tzv. veľkých rizikách. Kryjú práve tie najzávažnejšie udalosti – smrť, invalidita, vážne kritické ochorenia, vážne trvalé následky úrazu. Niekde uprostred je napr. poistenie práceneschopnosti. Potom sú tu aj menej závažné riziká, ktoré je vhodné za dobrú cenu zvážiť, inokedy ich treba radšej “obetovať” – menšie úrazy zvládnete aj bez poistenia, prípadne aj pár týždňový pobyt v nemocnici by ste prečkali, ak máte aspoň malú finančnú rezervu.

Samozrejme najlepšie by bolo mať v poistnej zmluve všetko. Ale opýtajte sa sami seba. Čo Vám pomôže mať poistku za 25 EUR/mesačne a v nej nakombinované všetko možné s poistnými sumami, ktoré nič neriešia? Čo ak zomrie matka či otec. Živiteľ rodiny s väčšinovým podielom na príjmoch domácnosti. Na ako dlho pomôže 5000 EUR 4-člennej rodine s hypotékou 450 EUR/mesačne a ostatnými výdavkami 1000 EUR/mesačne? Ako pomôže rodine rada, nepoisťovať si invaliditu, lebo je to drahé a dať si miesto toho radšej 5EUR/denne odškodné pri pobyte v nemocnici. Lebo je to lacnejšie. Investujte radšej viac do “veľkých rizík” a kupujte si poistenie, ktoré Vám pomôže dostatočne. Dá Vám alebo Vašej rodine dostatok času sa adaptovať, či dostatočne pomôže pri liečbe. Tak lepšie zvážite kompromisy.

Urobte prieskum a využite to najlepšie pre Vás

Investujte čas do porovnania a posúdenia viacerých ponúk. Z rôznych poisťovní. Poraďte sa a požadujte od svojho finančného poradcu, bankára, sprostredkovateľa, či poistného agenta, porovnanie poistení z rôznych poisťovní. Dôsledné vysvetlenie a informácie aj k špecifikám (to sú tie malé písmenká v priložených poistných podmienkach či nezrozumiteľné poisťovacie tabuľky).

Častokrát nedochádza k poistnému plneniu preto, že poisťovňa je zlá, ale preto, že poistenie nebolo správne nastavené, resp. pravdivo odkomunikované klientovi. Napr. čakacie doby. Či výluky poistenia – teda udalosti a riziká, ktoré aj na prvý pohľad dobre uzatvorená poistka nekryje. Tiež pri vstupe do poistenia je vhodné korektne odkomunikovať s poisťovňou svoj zdravotný stav. Spozornite pri PREHLÁSENIACH O ZDRAVOTNOM STAVE. Vtedy, keď zdravotný stav nedokladujete a poisťovňa chce vyjadrenie len od Vás a nie od Vášho ošetrujúceho lekára. Aj počas pandémie sa ukázalo, že “nie je všetko zlato, čo sa blyští”.

Využite benefity a zľavy napr. za “rodinné poistenie”

Okrem vyššie spomenutých kompromisov a vylúčenia “menej dôležitých” pripoistení, môžete využiť aj rôzne benefity a zľavy. Ak životné poistenie je drahé, môže kombinácia zliav a benefitov finančné zaťaženie zmierniť. Vedeli ste, že môžete uzatvoriť aj “rodinné poistenie”? Poisťovne to často takto nekomunikujú, avšak je možné uzatvoriť na jednu zmuvu viac osôb. Aj detí. Každá poisťovňa to má inak. Dá sa takto usporiť aj 20% z ceny životného poistenia. Treba skúsiť a zvážiť rôzne kombinácie – všetci na jednu zmluvu alebo dieťa na zmluve rodiča.

Tiež pri skupinovom poistení platíte z pohľadu jednej zmluvy viac (než na 3-4 zmluvách so ženou a deťmi po menej a ešte v rôznych poisťovniach). Poisťovňa Vám tak môže ponúknuť lacnejšie napr. vyššie poistné limity. Či za rovnakú cenu získate nejaký bonus – napr. ak cestujete, možno využijete zvýhodnené cestovné poistenie a o to menej budete platiť v rámci inej položky rodinného rozpočtu. Poisťovne tieto bonusy a akciové ponuky obmieňajú. Určite sa popýtajte na aktuálne možnosti.

“Klesajúce balíky” a samostatné investičné sporenie

V poslednom období sa začínajú obľube tešiť aj tzv. klesajúce balíky rôznych pripoistení. Aj preto, že sú lacnejšie. Niektoré poisťovne to vyslovene ponúkajú ako hypotekárne poistenie. Alebo úverové poistenie. Takýto balík je lacnejší a “na oko” Vás kryje veľmi dobre. Vždy je dobré si nechať podrobne vysvetliť, ako takýto klesajúci balík poistenia funguje. Napr. niektoré poisťovne majú takýto balík aj nakombinovaný s rôznymi typmi poistných rizík. Pričom ak nastane jedno poistné riziko, ktoré by ste si chceli v rámci zmluvy uplatniť (napr. diagnostikované ochorenie), tak ostatné poistné riziká v balíku (napr. invalidita) sa už využiť nedá, alebo sa dá využiť len čiastočne.

Samozrejme môže byť dobré ušetriť viac vďaka klesajúcemu balíku poistenia. Máte vyššie poistné krytia na začiatku poistenia, kým napr. máte ešte veľký zostatok nesplatenej hypotéky. Následne výška poistného krytia každý rok klesá. Môže sa Vám tiež oplatiť takto znížiť mesačnú platbu za životné poistenie a využiť ušetrené peniaze v rodinnom rozpočte na samostatné investičné sporenie. Peniaze, ktoré si sami nasporíte sú pod Vašou kontrolou a použitie je na Vás. V poistnej zmluve je vždy nejaká miera pravdepodobnosti, že poistenie vôbec nevyužijete, resp. v prípade potreby môžete naraziť na riziko, ktoré nemáte kryté alebo je vo výlukách poistenia.

Na záver jeden modelový prípad

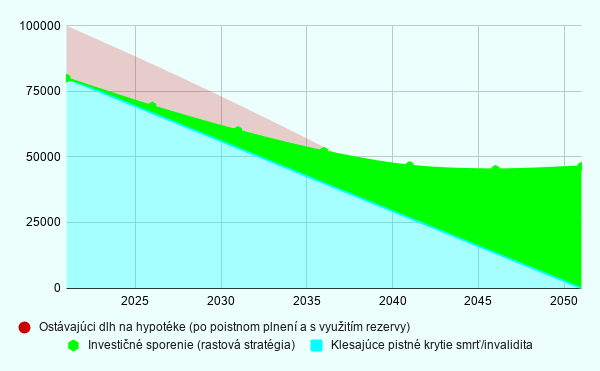

Graf nižšie ukazuje prípad, ak je v poistnej zmluve nastavený takýto balík s klesajúcou poistnou sumou (nie na celý úver, keďže dotyčný klient zvolil krytie cca 80% zostatku dlhu, pričom ušetrené peniaze pridal k investičnému sporeniu, a vytvára samostatnú rezervu postupne po 40EUR mesačne).

Ako vidíte v grafe:

- Ak by napr. u daného klienta nastalo poistné plnenie po cca 20 rokoch platenia hypotéky, tak z poistenia a sporenia by s najväčšou pravdepodobnosťou nielen splatil úver, ale by rodine ostalo (napr. v prípade invalidity) ďalších 9000 – 10000 EUR .

- Ak by sa po 60-tke, kedy väčšina z nás musí ešte pracovať, výrazne zhoršil zdravotný stav, avšak nenastala by žiadna udalosť, ktorú by kryla poistka, ktorú sme uzatvorili v 35-tich rokoch a s niekoľkými kompromismi, tak na liečbu či pomoc by bolo v investičnom sporení k dispozícii cca 30000 EUR.

- Ak by mala naša poistená rodina šťastie a nič by sa nikomu nestalo, tak by do dôchodku ostalo na prilepšenie okolo 45000 EUR.

Väčšina finančných konzultantov na Slovensku pôsobí v režime finančného sprostredkovania. Sú odmeňovaní formou provízie za produkty finančných inštitúcií, ktoré Vám sprostredkujú. Vy vďaka tomu môžete získať zadarmo bezplatné konzultácie a návrhy riešení. Finančným sprostredkovateľom za poradenstvo priamo neplatíte, nakoľko ich už odmeňujú finančné inštitúcie. Využite odbornú pomoc, avšak vždy sa snažte v základe porozumieť produktom a službám, ktoré si kupujete a platíte. Vždy sa pýtajte na výšku poplatkov, provízií a sprievodných nákladov, ktoré sa s každým finančným riešením spájajú.