Práve pasívne investovanie je viac a viac popularizované. Investovanie do ETF cez roboporadcu je “trendy” a púšťajú sa do tejto formy aj konzervatívnejší investori. Každá forma investovania má svoje špecifiká a nikdy to nie je úplne bez rizika. V článku sa pozrieme na oba “tábory”. Ak sa rozhodujete, že by ste chceli začať budovať majetok, či sporiť, za pomoci pravidelného investovania, čítajte ďalej. Zároveň sa na aktívne a pasívne investovanie pozrieme z pohľadu bežného človeka, ktorý využije nejaké pripravené riešenie (napr. fondy od renomovanej správcovskej spoločnosti či poskladané ETF portfólio od roboporadcu). Teda nie svojpomocné nakupovanie, či predávanie, akcií alebo iných finančných nástrojov na burze.

Mnohí tvrdia, že aktívne investovanie sa neoplatí

Uvedieme najčastejšie dôvody, ktoré sa týkajú oblasti investovania cez aktívne riadené fondy a portfóliá.

V prvom rade sú to poplatky

Aktívne riadené investičné portfóliá a fondy ich majú často vyššie. Je to skutočne tak. Vstupné, priebežné poplatky (napr. za správu fondu) a niekedy aj výstupné poplatky, sú drahšie ako pri pasívnej stratégii investovania cez roboporadcu. V rámci tejto správy však máte “zamestnaných” investičných odborníkov. Ich cieľom je, aby za každých okolností robili kroky, ktoré vedú k Vášmu výnosu. Alebo k minimalizácii strát. Aktívne sa zaujímajú o dianie na trhoch, o globálnu politickú situáciu a meniace sa trendy. Databázy informácií a odborné analýzy s akými títo ľudia pracujú, sa Vám ako jednotlivcovi nepodarí nikdy získať. Ak sa rozhodujete pre aktívne riadený fond alebo aktívne riadené investičné portfólio, tak by Vás malo zaujímať, čo za tieto vyššie poplatky dostávate – akú odbornosť, aké skúsenosti, aké historické úspechy/neúspechy (najmä počas poklesu trhov – napr. hypotekárna kríza či prvá vlna pandémie COVID).

Aktívna správa je náročná aj pre odborníkov

Doba je čoraz dynamickejšia. Nepredvídateľné udalosti (samozrejme najviac asi vnímate teraz pandémiu Covid-19 a nepochopiteľný vojnový konflikt na Ukrajine) a rýchlejšie zmeny v správaní nás ľudí (napr. ako spotrebiteľov tovarov a služieb, či priamo investorov). Robiť len bezchybné rozhodnutia je pri robustnom investičnom fonde, ktorý investuje do tisícov akcií a ďalších inštrumentov, nemožné. A to platí aj pre tých najlepších portfólio manažérov.

Reálny výkon aktívne spravovaných fondov a portfólií

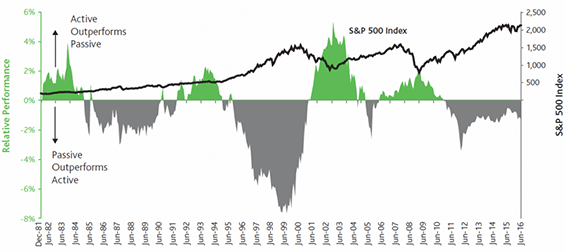

Už “vyplávala” na povrch nejedna štatistika, že po očistení poplatkov a iných nákladov (investovanie do ETF fondov je v súčasnosti na Slovensku po roku držania oslobodené od dane z výnosu) sú na tom mnohé aktívne spravované fondy a portfóliá horšie, než niektoré riešenia v rámci pasívneho investovania. V dlhom horizonte mnohé aktívne spravované investíčné fondy neprekonajú obdobný index na trhu (napr. S&P500).

Majú na tom skutočne váhu aj poplatky (či dane). Ak by sme toto neriešili, tak mnohé kvalitné aktívne spravované riešenia boli na tom pred očistením lepšie. Situáciu by mohol zmeniť aj trend, kedy sa môžu zvyšovať poplatky aj pri pasívnom investovaní (napr. z dôvodu zvyšovania záujmu ľudí) .

Aj pasívne investovanie má svoje “muchy”

Pozrime sa na tie, ktoré zástancovia aktívneho investovania nezabudnú zmieniť.

Pasívny investor nakúpi vždy

Odpútanie sa od špekulácií s časovaním nákupov je základnou vlastnosťou pasívneho investovania. Pasívny investor, ktorý napr. prostredníctvom roboporadcu “sporí” pomocou pravidelného investovania na svoj dôchodok o 20-30 rokov, nerieši či je nejaká kríza alebo pandémia. On pravidelne investuje v rámci zvolenej stratégie (napr. do ETF fondov či indexových fondov).

Napr. aj počas pandémie COVID, pasívny investor nerobil dramatické zmeny svojej stratégie, ani nepozastavil pravidelné vklady do indexového fondu.

Ako je to pri aktívnej správe fondu? Portfólio manažér sa len neprizerá. Na základe dostupných informácií a špecializovaných analýz sa snaži urobiť kroky k tomu, aby klientovi zarobil aj počas tohto obdobia. Nebude sa tváriť, že sa nič nedeje. Snaha bude napr. zabrániť hlbokému poklesu v aktívne spravovanom fonde.

Pri pasívnom investovaní sa nevyberajú “hrozienka z koláča”

Počas krízy sa stane, že niektoré vysoko-kvalitné spoločnosti majú výrazný pokles v cene svojich akcií. Pasívny investor, ktorý investuje pravidelne do indexového fondu, však nakupuje tisíce akcií daného indexu. Nerieši a nezameriava sa na to, že sú spoločnosti v indexe, ktoré sa oplatí nakúpiť viac a ktoré by ideálne ani nakúpiť nemal. On nakúpi všetky tak, ako sú v indexe zastúpené (rovnako ako doteraz).

Pasívny investor často nakupuje bez ohľadu na aktuálny stav na trhu, cenu danej akcie, či reálnej vnútornej hodnoty firmy. História a štatistika však ukazuje, že pri dlhom časovom horizonte je to často lepšie riešenie.

Pasívne investovanie nezarobí vždy viac

Historicky sú obdobia, kedy práve aktívne spravované fondy zarábali (a ešte aj zarobia) viac ako napr. pasívne investovanie do indexových fondov. Pri veľmi známom akciovom indexe S&P 500 počas posledných 50 rokov bolo niekoľko situácií, kedy viac rokov za sebou boli na tom lepšie vybrané aktívne riadené fondy.

Zdroj: Morningstar Direct, Baron Capital

Odporúčanie na záver?

Ak sa bavíme veľmi všeobecne… Tak, či už pri aktívnom alebo pasívnom investovaní, pomôžu znížiť riziká overené opatrenia, najmä:

- dlhší časový horizont (ideálne viac ako 10 rokov)

- a využitie diverzifikácie (rozloženia) medzi viac investičných riešení (stratégií)

Nie je pravda, že pasívne investovanie je istejšia cesta. Zároveň, pri udržaní nízkych nákladov (poplatkov, prípadne aj daňových zvýhodnení), je to veľmi zaujímavé riešenie. Na našom trhu budú pribúdať inštitúcie a roboporadcovia, ktorí budú silnejšou konkureciou pre veľké banky či správcovské spoločnosti. Aj vďaka zvýšenému záujmu o pasívne investovanie (aj do ETF fondov). Akýkoľvek konkurenčný boj môže priniesť opäť lepšie produkty a služby pre zákazníka – investora.

POZOR: Vždy je správne zohľadniť Váš vzťah k riziku, očakávania a tiež investičný horizont, ktorý v rámci svojho investovania predpokladáte. Ak si dokážete objektívne “nastaviť zrkadlo”, môže Vám to ušetriť/zarobiť nemalé peniaze.

V závere uvádzame ešte krátky pohľad na aktívne vs pasívne investovanie:

| Pasívne investovanie (do indexových alebo ETF fondov) | Aktívne riadené fondy a investičné portfóliá | |

| Cieľ | Tieto riešenia sa snažia o čo najvernejšie kopírovanie konkrétneho trhu alebo trhového indexu – teda výkonu, resp. rastov a poklesov tohto trhu/indexu. Príkladom môže byť nasledovanie napr. známeho akciového indexu S&P500, alebo vybraného ETF fondu zameraného na sektor Energií. | Fond (alebo portfólio) riadia portfólio manažéri tak, aby získavali v stanovenom horizonte pre klienta predpokladaný výnos. Ideálne sa snažia “poraziť” vývoj na trhu a zarobiť viac ako je benchmark. |

| Stratégia | Investovaním sa nakupuje všetko na danom trhu (v danom indexe). Prípadne sa nakupuje široká reprezentatívna vzorka akcií či dlhopisov, ktorá zodpovedá danému trhu. Napr. pri kopírovaní indexu S&P 500 sú to akcie všetkých “500” vybraných špičkových amerických spoločností, ktoré tvoria tento index. | Stanovujú, vyhodnocujú a upravujú portfólio manažéri. Využívajú k tomu profesionálne informačné zdroje a odborné analýzy trhu či jednotlivých spoločnosti (alebo aj štátov), ktorých akcie (či napr. dlhopisy) sa nakupujú. |

| Rizikovosť | Rizikovosť kopíruje daný trh, či sektor (odvetvie), ktoré sú kopírované v rámci ETF fondu či indexu. Aj s pasívnym investovaním je spojené riziko. | Rizikovosť je vyhodnocovaná a komunikovaná priebežne v správach, ktoré pripravujú portfólio manažéri. Rizikovosť môže byť aj prehodnocovaná v čase na základe vývoja a rozhodnutí portfólio manažérov. Aj s aktívnym investovaním je spojené riziko. |

| Náklady, poplatky, dane | Často nižšie náklady, vstupné/priebežné/výstupné poplatky a u nás v niektorých prípadoch (napr. pri ETF fondoch) možnosť oslobodenia od platenia dane z kapitálového zisku. POZOR: v súčasnosti sa teší táto forma investovania obľube a často sa to viaže aj s tým, že si finančný “poradca” doúčtuje za pomoc s týmto riešením svoje poplatky. Otázka je, ak sa týmto dostanete až na úroveň aktívne riadeného fondu, či nie je lepšie mať za poplatky tím portfólio manažérov než jedného takéhoto “poradcu” | Môžu mať viaceré dodatočné náklady či vyššie poplatky. Tiež v rámci “pohybov” nákupov a predajov, ktoré vykonávajú portfólio manažéri, môže dôjsť k zvýšenej miere daňového zaťaženia. |

Väčšina finančných konzultantov na Slovensku pôsobí v režime finančného sprostredkovania. Sú odmeňovaní formou provízie za produkty finančných inštitúcií, ktoré Vám sprostredkujú. Vy vďaka tomu môžete získať zadarmo bezplatné konzultácie a návrhy riešení. Finančným sprostredkovateľom za poradenstvo priamo neplatíte, nakoľko ich už odmeňujú finančné inštitúcie. Využite odbornú pomoc, avšak vždy sa snažte v základe porozumieť produktom a službám, ktoré si kupujete a platíte. Vždy sa pýtajte na výšku poplatkov, provízií a sprievodných nákladov, ktoré sa s každým finančným riešením spájajú.