Viacerí rodičia mali dotazy, že by takýmto sporením zabezpečili svoje deti. Základná predstava bola nasledovná. Kúpim nehnuteľnosť, dám ju do prenájmu, kým nebude dieťa dospelé. Získanú hodnotu, v podobe nehnuteľnosti, dieťaťu darujem alebo výhodne predám. “Sporenie do nehnuteľnosti” potom umožní financovať to, čo bude dôležité (štúdium detí, výstavba domu,..). Článok sme ešte doplnili a aktualizovali o možnosť ako inak “sporiť”, resp. investovať, s využitím nehnuteľností.

Investícia do nehnuteľností je stabilná, je zmysluplná a má potenciál dobrého rastu hodnoty. Dnešné veľmi nízke sadzby na hypotékach mnohých k takému uvažovaniu nabádajú. Rozoberme teda aj ďalšie Vaše otázky. Aj keď možností je viac, urobme si jeden ilustračný príklad kúpy a prenájmu nehnuteľnosti – čiastočne postavený na reálnej skúsenosti.

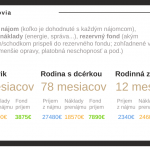

Môžeme zvoliť rôzne prístupy k “sporeniu do nehnuteľnosti”

Napríklad:

- Nemusíte mesačne platiť nič a všetko bude znášať nájomca. Tento variant je fajn, ak máte v rezerve aj vlastné financie. V tomto prípade je lepšie, ak kúpu netreba financovať vysokou hypotékou, či celú kúpnu cenu úverovať. Mesačný nájom pokryje jednak všetky náklady spojené s bytom, ale aj vytvára plusový prebytok. Ak nebude nájom vytvárať rezervu, môže sa to vypomstiť už pri prvej nepredvídateľnej udalosti.

- Za zváženie stojí vytvárať tzv. rezervný fond. Splácať splátku hypotéky samostatne. Mimo príjmov od nájomcov. Veď ide o “sporenie do nehnuteľnosti”. Rezervný fond vytvára hodnotu, ktorá môže vykryť nepredvídateľné situácie. Významne pomôže pri stratégii dlhodobého prenájmu (tento variant rozoberiem na ilustračnom príklade). Zároveň, ak by peniaze vo fonde presiahli zaujímavú hranicu, môžu sa priebežne investovať. Potom by sa výhodnosť investície zvyšovala.

- Rodičia môžu zvažovať, že by výnos nebol primárnym cieľom. Napríklad by sa kúpila perspektívna drahšia nehnuteľnosť vo výbornej lokalite. Kde by deti mohli ostať žiť (pracovné centrá, dobrá dopravná infraštruktúra, historicky významné mesto,…). Nájomca by doplácal časť nákladov a časť by obetovali rodičia z dnešných príjmov. Bez ohľadu či, alebo koľko, by bol výnos po dlhšej dobe. S veľkou pravdepodobnosťou, po 20 – 30 rokoch, bude mať nehnuteľnosť výrazne vyššiu hodnotu. Cieľom by bolo teda vyriešenie významnej potreby dieťaťa – bývanie.

- V závere sa tiež pozrieme okrajovo aj na realitné investičné fondy (REIT). Môže to byť alternatíva k tomu, keď považujete nehnuteľnosti za skvelú voľbu, avšak najradšej by ste si nebrali hypotéku a tiež sa Vám nepozdáva prenajímanie nehnuteľnosti.

Pri kúpe nehnuteľnosti a následnom prenájme ovplyvňujú výhodnosť najmä nájomcovia.

Čo treba zvážiť?

Pri každej investícii je dôležité zvážiť aj náklady a poplatky. Ak budete byt prenajímať, tak nákladová časť rovnice je čiastočne nepredvídateľná. Položiek je viacero.

Veľmi významne výhodnosť investície ovplyvňujú nájomcovia. Rozdielni nájomcovia = rozdielne nájomné (vyjednávate podľa záujmu – dopytu a ponuky), rozdielne náklady na spotrebu energií, opravy či nutné rekonštrukcie a pod. Nájomcovia môžu vytvárať aj nedoplatky na energiách a službách. Prenájom vyžaduje aj viac Vašich starostí a aktivít. Nejde o najjednoduchší spôsob investovania.

Potrebujete aj určité právne a ekonomické základy. Ak ich nemáte, znamená to buď väčší risk alebo ďalšie náklady na odborníkov (napr. právnika). Legislatíva má rozdielny právny rámec pri dlhodobom a pri krátkodobom prenájme. Pozrite si najmä pravidlá krátkodobého nájmu, vo väčšine prípadov sa môžu viac hodiť. Nájomca má povinnosti, ale aj svoje práva.

Zohľadnite aj daňovú záťaž – daň z prenájmu, daň pri predaji nehnuteľnosti (ak napr. predáte do 5 rokov od nadobudnutia),…

Náš ilustračný príklad s rezervným fondom

K príkladu si môžete pozrieť aj infografiku a vstupné dáta:

Kúpa nehnuteľnosti

Náš investor kúpil 2i byt v menšom meste po peknej rekonštrukcii. Kúpna cena bola 39900 EUR. Mal na to našetrených cca 8000 EUR vlastných peňazí a ostatné si požičal cez hypotéku. Kúpil byt s dobrou dostupnosťou do väčšieho ekonomického centra regiónu. Dojazd autom či vlakom cca 45 min k univerzite a kvalitným stredným školám, priemyselnému parku či k dobrým pracovným príležitostiam.

Než získal nájomcov musel platiť zo svojho hypotéku aj prvotné náklady spojené s bytom.

Nájomcovia

Investor platil splátky hypotéky samostatne zo mzdy – akoby si sporil. Tiež platil zo svojho dane spojené s prenájmom. Dostával nájom od nájomcov. Z toho platil mesačné náklady spojené s prenájmom (v ilustračnom príklade v priemerných mesačných nákladoch sú zohľadnené aj preplatky/nedoplatky na službách a energiách). Z prebytku vytváral rezervný fond. Z fondu financoval po dohode s nájomcami napr. výpadky príjmu od nájomcov, rekonštrukcie a pod.

V byte mal postupne 3 nájomcov. Rozdielne nájomné zmluvy, rozdielne podmienky nájmu aj náklady na služby a energie.

- Mladí slobodní – párik

Po 3 mesiacoch platenia hypotéky a nákladov sa investorovi podarilo získať svojich prvých nájomcov. Muž so ženou, ktorí sa práve odsťahovali od rodičov. Spolu s depozitom sa do rezervného fondu hneď na začiatku nalialo 600 EUR. V byte sa zdržovali minimálne. Priemerné náklady boli vďaka tomu nižšie. Z dôvodu vyjednávania sa po roku o trošku znížil nájom. Bohužiaľ nečakane z rodinných dôvodov museli predčasne odísť. Teda bez vrátenia depozitu, nakoľko sa nedodržala výpovedná doba nájmu. Zároveň však investor bol nútený platiť náklady spojené s prenájmom 4 mesiace. Použil na to rezervný fond. - Mladá rodina s dcérkou

Na základe referencií sa do bytu nasťahovala mladá rodina aj s malou 6-mesačnou dcérkou. Dohodol sa nájom, spísala zmluva, zložil depozit. Po 2 rokoch bezproblémového platenia však chceli nájom ukončiť, alebo sa dohodnúť na odklade platieb. Dôvod bol dlhodobejšia PN otca. Predpoklad návratu do práce bol 6 mesiacov. Investor sa rozhodol to akceptovať, pričom sa následne s nájomcami dohodol na navýšení nájomného. Medzičasom uhrádzal náklady spojené z prenájmom z rezervného fondu. Ukázalo sa to ako dobré rozhodnutie, nakoľko nájomca po nastúpení do zamestnania začal opäť zodpovedne platiť. Nájom trval ešte ďalšie 4 roky. Rodina výrazne naplnila aj rezervný fond. Malý byt sa pri niekoľkoročnom užívaní so živým dieťaťom výraznejšie opotreboval - Rodinný príslušník – brat

Investor začal zvažovať predaj bytu. Keďže brat investora potreboval dočasne vyriešiť bývanie, dohodli sa ešte na roku prenajímania. Zložil len malý depozit. Nájomné si dohodli minimálne na základe jeho možností. Nájomné spolu s depozitom len tak tak pokrylo náklady spojené s ročným prenájmom.

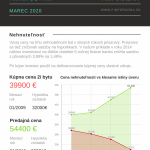

Predaj nehnuteľnosti

Pred predajom bola nutná rekonštrukcia vo výške 2375 EUR. Výmena poškodenej podlahy, vymaľovanie celého bytu, nová vstavaná rúra do kuchyne a viaceré drobné opravy. Byt sa podarilo predať po 3 mesiacoch po ukončení posledného prenájmu. Náklady spojené s bytom medzičasom platil investor. Predajná cena bola 54400 EUR. Nárast ceny počas 10 rokov bol celkovo výborných 36%.

Celkové zhodnotenie – výnos?

Keďže predaj bol po 10 rokoch, nemusel už investor platiť daň zo ziskového predaja. Vďaka rastu cien na trhu s nehnuteľnosťami a zvýšenému dopytu sa byt podarilo predať rozdielom +14500 EUR. Aj po poslednej väčšej rekonštrukcii ostal v rezervnom fonde výborný prebytok +8930 EUR. Celkové získané prostriedky 23430 EUR je potrebné očistiť o nasledovné:

- splátky na hypotéku, ktoré platil investor samostatne – 15772 EUR

- platby za prvé 3 mesiace, kým ešte neboli nájomcovia a ani rezervný fond -585 EUR

- dane, ktoré platil investor každý rok, z príjmov z prenájmu -2790 EUR

Výsledný čistý výnos je teda 4283 EUR.

Investovanie cez realitný investičný fond

Čo ak by náš investor, tých 8000 EUR, ktoré bol ochotný naviazať do kúpy a prenajímania nehnuteľností jednoducho vložil do investičného realitného fondu – REIT.

REIT-y vlastnia, riadia alebo financujú podniky s nehnuteľnosťami prinášajúce zisk. Verejne obchodované REIT-y ponúkajú investorom výnosný spôsob investície do nehnuteľností bez potreby ich kúpy, potreby prenájmu alebo podnikania v tejto oblasti. Realitné investičné fondy prinášajú stabilný a vysoký výnos, diverzifikáciu portfólia (oveľa lepšie ako v prípade kúpy a prenajímania jedného bytu). Samozrejme sú tam tiež určité poplatky či dane (daniam sa môžeme vďaka aktuálnej slovenskej legislatíve vyhnúť, ak si vyberiete REIT fond/y na báze ETF). Samozrejme tiež to nie je úplne bez rizika, ale tak to nie je ani naše primárne uvažované “sporenie do nehnuteľnosti”, na aké sa rodičia pýtajú. Je to však určite zaujímavá alternatíva na zváženie.

Pre rýchle namodelovanie a porovnanie sme s pomocou skvelého nástroja https://www.portfoliovisualizer.com/ namodelovali vklad 8000 dolárov (čo je ešte menej ako celý náš obnos 8000 EUR) do REIT. Online https://www.portfoliovisualizer.com/ nám na základe dát z REIT fondov nasimuloval, ako by sa nám darilo v období 2009 – 2018.

Ak by sme investovali pomocou ETF do REIT fondov (aby sme si to zjednodušili o dane, ktoré sme neplatili ani pri predaji nehnuteľnosti, ktorú sme vlastnili viac ako 5 rokov), tak počiatočných 8000 dolárov by sa nám “premenilo” na konci roku 2018 na 24604 dolárov. Podľa toho, aký fond by sme zvolili, tak by nám samozrejme niečo zo zisku zhtli aj poplatky. Simulácia však dokáže očistiť hodnotu na základe inflácie, čo by nám mohlo čiastočne dobre poslúžiť na akési očistenie o výšku poplatkov na úrovni inflácie (určite by sme investovaním do REIT vedeli držať poplatka na nižšej úrovni, takže je tam aj nejaká rezerva). Po očistení by na konci bola naša hodnota 20588 dolárov – teda 12588 dolárov naviac (cca 10350 EUR). Zhodnotenie aj po očistení (resp. nasimulovaní akýchsi nákladov či prípadných poplatkov) je niekde na úrovni 9,91%. Treba si uvedomiť a zohľadniť aj nasledovné:

- použili sme nejaký všeobecný simulátor, kde niektoré REIT dosiahli oveľa lepšie ale aj horšie výsledky

- aj náš prípad s kúpou a prenajímaním bol v dobro období – rástli ceny nehnuteľností a úroky na hypotékach klesali, avšak aj REIT mali v tomto období veľmi dobrý vývoj (v podstate len rast), čo nie vždy tak môže v čase byť

- nemuseli sme sa trápiť s prenajímaním, dohadovaním sa s nájomcami alebo opravovať škody/opotrebovanie

- pri predošlom príklade kúpy a prenájmu investor platil mesačne hypotéku 152,59 EUR ako “sporenie”, čo v tomto prípade mohol tiež pravidelne niekde sporiť a teda z rovnakých peňazí k dispozícii by mal oveľa vyššiu sumu – napr. ak by sa nám podarilo dosiahnuť priemerné čisté zhodnotenie 3% ročne, tak by sme si odložili spolu so zhodnotením 20665 EUR (výnos 2425 EUR). Takéto zhodnotenie by sme získali v danom období na mnohých bežných bankových fondoch, ktoré nepatria k najvýhodnejším riešeniam (aj po zohľadnení nákladov a zdanenia).

Záverečné zhodnotenie

Pre ilustráciu. Podobný čistý výnos by ste získali, ak by ste 10 rokov sporili v banke cca 136 EUR mesačne na sporiaci účet s úrokom 5,55% p.a. – s mesačným pripisovaním úroku aj so zrážkou dane. Je však nepravdepodobné, že by ste niekde dlhodobo získali na bežnom sporiacom účte bez nejakých dodatočných podmienok taký úrok. A ešte počas 10 rokov.

V prípade podielových fondov je možné dosiahnuť na sporení takéto zhodnotenie a aj vyššie. Výhodné sú alternatívy v podobe ETF, ktoré sú po roku oslobodené od dane. Fondy, ktoré to však budú dosahovať, budú mať výraznú akciovú zložku. Ak by sme z takýchto fondov potrebovali vybrať v čase nepriaznivého hospodárskeho vývoja, tak by zhodnotenie bolo pravdepodobne nižšie. Nehnuteľnosť má obvykle nižšie prepady hodnoty aj vtedy, ak sa na finančných trhoch nedarí. Alebo môžete zvážiť investovanie do realitných investičných fondoch REIT. Ako sme ukázali na ilustračnom príklade vyššie, môže to byť zaujímavá alternatíva.

Aj pôvodne zamýšľané “sporenie do nehnuteľnosti” je zaujímavá voľba. Najmä, ak vyberiete vhodnú nehnuteľnosť, máte stabilný príjem a budete vytvárať rezervný fond, Aj tu ale platí, že netreba všetko vkladať na jednu kartu. V investičnom portfóliu by nemali byť prostriedky viazané len na jednom mieste. Často potrebujete na rôzne životné situácie reagovať promtne. Investícia viazaná v nehnuteľnosti sa nedokáže premeniť rýchlo na peniaze. Pozrite si aj naše články o diverzifikácii.