Diverzifikácia sa často skloňuje ako dôležitá stratégia pri ochrane majetku. Pomôže nám znížiť riziko, aby sme neprišli nárazovo o výraznú hodnotu majetku. Ak sa však budete rozprávať s viacerými finančnými odborníkmi alebo hľadať rady ekonómov, určite narazíte na rôznorodé rady. Ponúkame Vám niekoľko tipov, ako by mohla byť táto ochrana majetku aplikovaná v praxi.

Diverzifikácia – komplexná ochrana majetku

Tento “terminus technicus” sa často snažia odborníci zjednodušovať. Používajú sa rôzne “poučky”, populárne vysvetlenia a v praxi som počul aj prepojenie na porekadlá. Pri téme rozkladania rizika ste sa mohli stretnúť napr. s týmito:

- Nie je rozumné dávať všetky vajíčka do jedného košíka. Keď košík spadne, vajíčka sa rozbijú všetky.

- Pri vytváraní a udržaní majetku nevsádzajte všetko na jednu kartu. Ak nebudete mať šťastie, môžete prísť o všetko.

- Lepší vrabec v hrsti, ako holub na streche.

Diverzifikácia je žiaľ veľmi komplexná téma. Cieľom je rozloženie rizika za účelom ochrany majetku pred prípadnými stratami. Ani táto odbornejšia poučka nám viac nenapovedá, ako by sme to mali urobiť. Či sa dá riziku (alebo stratám) úplne vyhnúť.

Aj odborníci pri jej aplikácii v praxi postupujú rozdielne. Uvedieme niektoré pohľady a postupy, ktoré je určite vhodné využiť pri našich osobných financiách. V rámci seriálu sa pozrieme dnes na jeden z možných pohľadov na časovú diverzifikáciu financií.

Časová diverzifikácia

Časovú diverzifikáciu by sme v nejakej forme mali v našich osobných financiách uplatňovať. Sú rôzne prístupy, ako môžeme využiť čas pre zmiernenie rizík. V tomto článku sa pozrieme na jeden z prístupov, kde čas zohráva svoju rolu.

Časová potreba urobiť z majetku peniaze

Pri našich osobných financiách je celkom funkčné uplatniť jednoduché uvažovanie a plánovanie krátkodobé, strednodobé a dlhodobé. Vytvárame si tak 3 “kôpky” v našom finančnom hospodárení, pri ktorých môžeme využiť rozdielne stratégie zhodnocovania majetku, resp. uchovávania jeho hodnoty.

Krátkodobé financie

Môžeme im hovoriť aj naša URGENT rezerva. Malo by ísť o finančné nástroje (napr. naše peniaze – “EURká”), ktoré vieme použiť v podstate okamžite. Práve URGENTNÁ časová potreba peňazí, môže spôsobiť zbytočné straty v našom majetku.

Predstavte si situáciu, že Vám teraz počas pandémie vypadli príjmy na 5 mesiacov. Mnohí na to neboli pripravení, pritom museli platiť záväzky vo forme splátok úveru alebo nájom bytu.

Riešenie hľadáme v krízových časoch kreatívne – chceme prežiť. Ak by sme v čase urgentnej potreby narýchlo predali auto výrazne pod cenu, tak by sme realizovali v našom majetku (a životnom štandarde) stratu. OK, auto nie je možno najlepší príklad, ale pre ilustračné účely asi chápeme, ako by sme mali nad potrebou mať k dispozícii peniaze v krátkodobom horizonte uvažovať.

Aj riešenie využiť na preklenutie kontokorentný úver (inak povedané debet alebo povolené prečerpanie na účte) s úrokom 19% ročne je v kategórií stratových riešení. Viacerí siahli aj na tieto formy “pomoci” (rozhodne ešte horším riešením sú kreditné karty). Nie je nič neobvyklé, že sa takéto “povolené prečerpanie” vyšplhalo aj na niekoľkotisícové “mínusy” na účtoch. Ak sa spýtate ľudí, ktorí to absolvovali a už debet vyplatili, väčšina Vám povie, že už by tento typ úveru nechceli použiť.

Ako ste pripravení v rámci svojich financií a majetku na 6-12 mesiacov bez príjmov? Vynásobte si mesačné náklady na Váš bežný životný štandard 6x (ideálne 12x). Nič nepokazíte, ak budete mať pripravené peniaze alebo iné finančné nástroje (v tejto hodnote) na URGENTNÉ použitie. Práve naopak, zvyšujete výrazne svoje šance úspešne zhodnocovať a uchovávať svoj majetok.

V krátkodobom horizonte by sme mali úplne vylúčiť naše očakávania na zisky a zhodnocovanie majetku. Primárnym cieľom by mala byť rýchla dostupnosť a možnosť (ideálne bez straty) premeniť na “vrabca v hrsti”.

Strednodobé a dlhodobé financie

Pre účely tohto článku som tieto 2 stratégie časovej diverzifikácie zlúčil. Táto téma je totiž na samostatný nielen článok, ale možno seriál alebo “hollywoodsky trhák”. Tiež je v osobných financiách často najväčší problém najmä s krátkodobou rezervou, pričom následne ľudia siahajú na strednodobé/dlhodobé financie a majetok, ktoré predávajú pod cenu či realizujú zbytočné straty.

Nič nepokazíme, ak strednodobú “kôpku” budeme mať zostavenú z finančných a investičných nástrojov či majetku, ktoré je možné (ideálne bez straty) premeniť na peniaze v horizonte 1 – 3 rokov (prípadne aj do 5 rokov). Veľmi záleží od našich individuálnych cieľov, potrieb rodiny a životného štandardu.

Dlhodobé financie ešte výraznejšie záležia od našeho individuálneho stavu. Dlhodobá “kôpka” mojich 60 ročných rodičov už bude vyzerať veľmi odlišne oproti dlhodobej “kôpke” mojej rodinky – 35 r otec, 28 r mamička a 2r dcérka. Pri dlhodobých stratégiách nám čas opäť pomáha. Je oveľa bezpečnejšie a menej rizikové mať v dlhodobých stratégiách zastúpené napr. akcie. Pri časových horizontoch nad 10 rokov dosahujú dlhodobo a historicky výborné výsledky.

Pravidelné sporenie a prelievanie z “kôpok” v čase

Rád by som v rámci časovej diverzifikácie upozornil aj na pravidelné sporenie/investovanie. Alebo aj prelievanie financií či dopĺňanie majetku do našich “kôpok” z pohľadu krátkodobého, strednodobého a dlhodobého horizontu.

Pravidelné sporenie, priebežné prikupovanie alebo pravidelné investovanie znižuje riziko. “Rozplývame” riziko v čase. Oveľa efektívnejšia ochrana pred stratami je však spomínaná správna diverzifikácia našich financií a majetku z pohľadu schopnosti premeniť ich na peniaze – teda tie naše krátkodobé, strednodobé a dlhodobé strategické “kôpky.

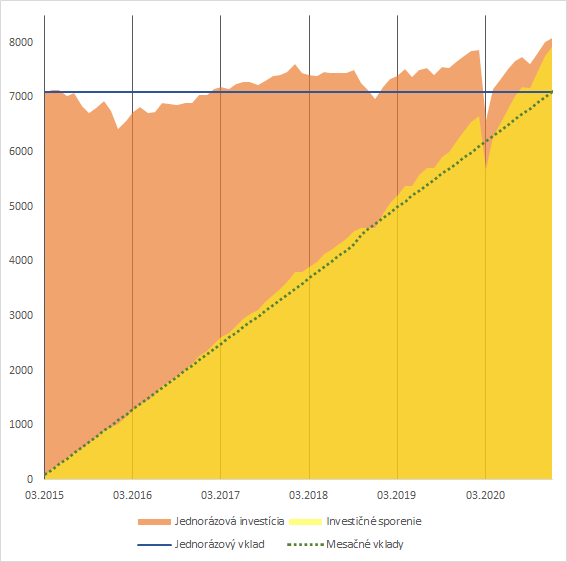

Pripájam aj graf, v ktorom je vidieť 2 strednodobé investičné stratégie, pričom naši investori využili aktívne riadený fond v jednej z našich popredných bánk. Nejedná sa ani o najlepší fond (a ani o ten najhorší). Jeden vložil peniaze na začiatku a druhý si peniaze rozdelil na mesačné pravidelné vklady. Je vidieť, že ani pravidelné “sporenie” po menších čiastkach nepomohlo počas pandémie – v marci roku 2020. Ak by naši investori mali výpadok v príjmoch, nemali dostatočnú finančnú rezervu (teda správne nastavené krátkodobé financie), tak by vyberali peniaze v marci roku 2020 so stratou. Pritom už o pár mesiacov neskôr by obaja boli opäť v zisku.

Je normálne, že nastávajú situácie, že použijeme naše krátkodobé financie. Odoberieme z tejto “kôpky”. Táto najdôležitejšia “kôpka” by mala mať našu neustálu starostlivosť. Ak chceme získať benefity z tejto stratégie, tak práve táto “kôpka” by mala byť udržiavaná “v kondícii”. Preto vždy, keď sa z nej (z akéhokoľvek dôvodu) odoberie, Vaše najbližšie finančné rozhodnutia by mali byť zamerané na jej doplnenie. Ak je toto dodržané, tak následne treba vhodne hospodáriť a využívať strednodobé a dlhodobé stratégie, aby sme úspešne a najmä s primeraným rizikom budovali náš majetok. To koľko a ako budeme z jednotlivých “kôpok” prelievať samozrejme záleží na našich individuálnych potrebách, cieľoch a bohužiaľ občas aj na nepredvídateľných životných situáciách. Vďaka krátkodobej, dlhodobej a strednodobej časovej diverzifikácii však výrazne znižujeme riziko veľkých strát.

Väčšina finančných konzultantov na Slovensku pôsobí v režime finančného sprostredkovania. Sú odmeňovaní formou provízie za produkty finančných inštitúcií, ktoré Vám sprostredkujú. Vy vďaka tomu môžete získať zadarmo bezplatné konzultácie a návrhy riešení. Finančným sprostredkovateľom za poradenstvo priamo neplatíte, nakoľko ich už odmeňujú finančné inštitúcie. Využite odbornú pomoc, avšak vždy sa snažte v základe porozumieť produktom a službám, ktoré si kupujete a platíte. Vždy sa pýtajte na výšku poplatkov, provízií a sprievodných nákladov, ktoré sa s každým finančným riešením spájajú.